В связи со сложившейся экономической ситуацией (вызванной пандемией коронавируса) в ПФР страховые взносы ИП решено не увеличивать (это будет сделано через год). Это — положительная новость, однако предпринимателям все же потребуется учесть некоторые нюансы оплаты. Они касаются тех, кто оформлен как самозанятый, а также ИП, имеющих наемный персонал. Документом, утвердившем сумму обязательных для ИП страховых взносов ПФР 2021, предусмотрен дальнейший их рост, начиная с 2022 года.

Размер обязательных страховых взносов для ИП в 2021 году

Если предприниматель зарабатывает в среднем менее 30 тыс. руб в месяц, то ему все равно придется перечислять в ПФР страховые взносы ИП. В текущем году фиксированный платеж составит 32,4 тыс. руб., а потом будет возрастать примерно на 6% ежегодно (34,4 тыс. руб. в 2022 году, 36,7 – в 2023). В случае превышения годового дохода предпринимателя суммы в 300 тыс. руб., он будет обязан дополнительно к уже осуществленным платежам доплатить 1% от суммы превышения.

Помимо ПФР, страховые взносы ИП обязан платить в ФОМС. Размер фиксированного платежа составляет:

- в 2021 году – 8,4 тыс. руб.;

- в 2022 – 8,8 тыс. руб.;

- в 2023 – 9,1 тыс. руб.

Утвержденные суммы существенно меньше по сравнению с теми, которые предлагались органами власти в проекте данного постановления (повышение, которое произойдет в 2022 году предполагалось осуществить уже в 2021). Сложив вышеуказанные цифры, можно получить общую сумму ежегодных фиксированных обязательных платежей для ИП: они составляют 40,8 тыс. руб.

Что следует принимать за доход при разных системах налогообложения для расчета 1% взносов

Руководствоваться при расчете 1% дополнительных страховых взносов в ПФР 2021 для ИП следует положениями НК РФ и используемым режимом налогообложения:

- Патентная система. Доходом будет считаться расчетное значение потенциального дохода, на основании которого определяется стоимость патента. Оно зависит от вида деятельности, места нахождения и количества наемных сотрудников. Определить сумму потенциального дохода можно с помощью налогового калькулятора, который есть на сайте ФНС.

- Общий режим. Поскольку в данном случае ИП платит НДФЛ, доходы будут рассчитываться на основании положений ст. 210 НК РФ. В соответствии с ними для определения общей суммы следует учитывать все денежные и натуральные доходы ИП. При этом сумма, с которой будет уплачиваться 1%, будет рассчитываться как разница между всеми доходами и понесенными расходами, которые нужно обязательно фиксировать. Если эта разность будет больше 300 тыс. руб., то придется ИП оплатить страховые взносы в ПФР в дополнительном размере.

- «Упрощенка». При 6% налоге следует руководствоваться положениями ст. 346.15 НК РФ, в соответствии с которой под доходами понимаются все средства, полученные ИП в кассу или на расчетный счет. Аналогичным образом производится расчет доходов для плательщиков НПД. Предприниматели, применяющие 15% налог пытались доказать, что при расчете дополнительных в ПФР страховых взносов ИП, корректнее учитывать разницу между полученными доходами и понесенными расходами, как при общей системе, Арбитражный суд не встал на сторону налогоплательщиков.

Сроки уплаты страховых взносов за 2021 год

В ПФР уплата страховых взносов ИП должна быть произведена не позднее 31.12.2021г. Данный срок установлен для фиксированного платежа. Если доход предпринимателя превысил 300 тыс. руб., то дополнительный 1% с суммы превышения необходимо заплатить до 30.06.2022 г. Таким образом, срок уплаты фиксированных платежей – до конца текущего года, а дополнительные платежи требуется оплатить в течение первого полугодия следующего.

Сроки уплаты в ФОМС аналогичные. Следует только помнить, что с 01.01.2017 г. эти платежи осуществляются не в ПФР, а непосредственно в ИФНС.

КБК для уплаты страховых взносов

Уплата страховых взносов в ПФР ИП производится с расчетного счета с помощью платежного поручения. В документе есть очень важное поле – КБК. Оно необходимо для того, чтобы платеж был правильного идентифицирован в системе Казначейства Минфина РФ и попал по нужному адресу.

Обратите внимание! Если неправильно указать КБК страховые взносы ИП ПФР или не заполнить нужное поле, то перечисленная сумма будет считаться невыясненной, следовательно, информация о поступлении денежных средств в ИФНС не попадет. Это будет основанием для применения налоговых санкций.

Когда осуществляется в ПФР уплата страховых взносов ИП КБК применяются следующие:

- основная сумма – 18210202140061110160;

- штрафы – 18210202140063010160;

- пени – 18210202140062110160.

При оплате в ФОМС также необходимо указывать правильные коды бюджетной классификации в платежном поручении. Перед непосредственной отправкой платежа рекомендуется зайти на сайт ФНС РФ и еще раз проверить корректность всех реквизитов, поскольку МФ РФ может изменять их в течение года.

Также на сайте ФНС есть сервис, позволяющий формировать квитанции. После внесения всех данных распечатывается платежка, которую необходимо вбить в сервис «клиент-банк» или отвезти непосредственно в финансовое учреждение для совершения оплаты.

Страховые взносы за неполный год: расчет и сроки уплаты

В ПФР страховые взносы ИП делятся на 2 части: фиксированная сумма и 1% от дохода при превышении его размера в 300 тыс. руб. Если предприниматель ведет свою деятельность не с начала года (зарегистрирован в середине текущего года), то фиксированная сумма будет рассчитана исходя из фактического периода работы. Сумма делится на 12 и умножается на количество месяцев, в течение которых ИП осуществлял деятельность.

Если за время работы предприниматель заработал более 300 тыс. руб., то с этой суммы он обязан будет уплатить дополнительно 1%. Никаких изменений в расчете в такой ситуации не предусмотрено.

Сроки уплаты при неполном функционирования в течение всего года не меняются. Фиксированная сумма должна быть оплачена до 31 декабря текущего года, а дополнительный платеж (при его наличии) – до 30.06 следующего года.

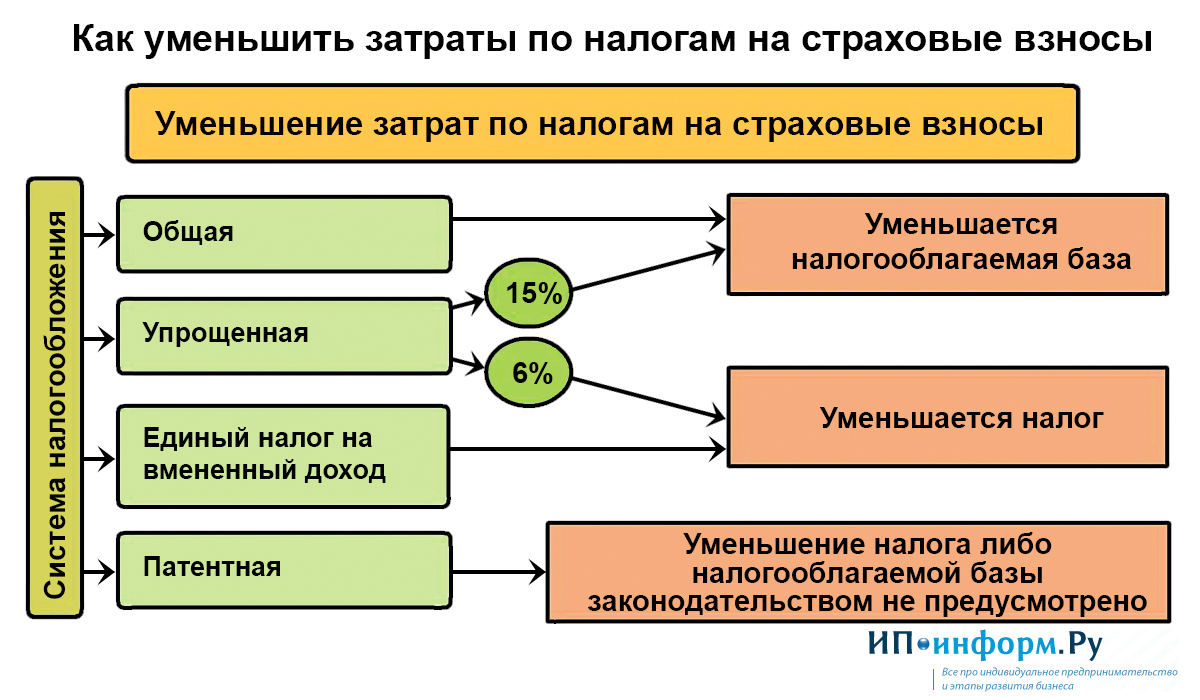

Уменьшение налогов на страховые взносы: когда это актуально

Данный способ оптимизации налогообложения актуален для ИП, применяющих УСНО с базой «доходы». Они имеют право при расчете налогооблагаемой базы уменьшить ее на:

- обязательные пенсионные взносы;

- платеж в ФСС на случай нетрудоспособности, от несчастных случаев и профзаболеваний, а также в ФОМС.

При этом, сумма уменьшается не только на размер оплаты непосредственно за ИП, но и за сотрудников (при их наличии). У данной льготы есть ограничение: не допускается снижать налогооблагаемую базу больше, чем в 2 раза. Однако такое ограничение не действует, если у ИП отсутствуют наемные сотрудники. Такой предприниматель может принять к вычету полную сумму.

Ответственность за неуплату страховых взносов

Если обязательные платежи не поступят в ИФНС в срок, то налогоплательщик будет обязан заплатить:

штраф в размере 20% от неперечисленной суммы (если налоговикам удастся доказать, что неуплата была умышленной, то размер штрафа увеличится в 2 раза);

пени – 1/300 ставки ЦБ РФ за каждый день.

Чтобы избежать такой ситуации, необходимо обязательно поквартально проводить сверки с ИФНС. Другого способа, как проверить ИП страховые взносы ПФР, не существует. Для этого потребуется либо посетить инспекцию по месту регистрации предпринимателя, либо поручить задачу регулярно проверять отсутствие задолженности по налоговым и другим обязательным платежам бухгалтеру или аутсорсинговой компании по ведению учета (они могут выполнить проверку онлайн).

На заметку! Основной причиной получения штрафов является неправильное указание КБК страховые взносы ИП ПФР. В результате платежи становятся невыясненными или направляются не по назначению. Чтобы исправить ситуацию, потребуется идти в ИФНС и писать заявление установленной формы. Главное – успеть это сделать до того, как налоговая выставит штраф.

Нужно ли сдавать отчетность по взносам ИП за себя?

При отсутствии у ИП наемных работников, которым производится начисление и выплата зарплаты, подавать отчетность во внебюджетные фонды не нужно. В таком случае единственное, что обязан делать предприниматель, – своевременно оплачивать фиксированные и дополнительные страховые взносы.

Когда можно не платить страховые взносы за себя

Российским законодательством предусмотрены следующие случаи, когда можно не осуществлять обязательные платежи на пенсионное страхование:

- прохождение службы в армии;

- уход за ребенком до 1,5 лет;

- уход за инвалидом в возрасте старше 80 лет или за ребенком-инвалидом;

- проживание там, где невозможно вести предпринимательскую деятельность (распространяется только на супруг военнослужащего);

- проживание за границей (распространяется на супруг дипломатов, консулов и т.д.);

- приостановление статуса адвоката (если адвокат зарегистрирован как ИП).

Итак, обязательные фиксированные платежи в ПФР и ФОМС для ИП в 2021 году не изменились, но они будут расти в последующие годы. Определить сумму к уплате можно самостоятельно, с привлечением бухгалтера или с помощью налогового калькулятора.

Также на сайте ФНС есть образец платежного поручения, чтобы без ошибок перечислить обязательные платежи (самой распространенной ошибкой является указание неправильного КБК). После осуществления оплаты рекомендуется обязательно узнавать в ИФНС, поступили ли денежные средства, чтобы избежать штрафов.